近日,亿欧与融慧金科咨询事业部总经理张凯博士就模型风险管理体系建设与实践进行了深入对话。

“模型风险管理的本质,就是如何兼顾成本、效率和效果,达到‘最优平衡’。”

近年来,我国金融数字化转型创新迅猛发展。但随着大数据应用越来越广泛,各类模型数量越来越多,算法越来越复杂,隐藏在模型设计构建和应用中的风险也受到金融监管和行业的高度重视。

2020年7月,中国银保监会发布《商业银行互联网贷款管理暂行办法》,首次明确给出了“风险数据”、“风险模型”的文字定义,并对模型风险管理制定了明确的标准。如何按照监管要求,结合自身业务实际,在兼顾质量—效率—成本的原则下,快速搭建起有效的模型风险管理体系,成为金融机构,特别是在大数据应用较深的互联网消费信贷和普惠金融行业,在构建自主风控能力方面的巨大挑战。

在张凯看来,2022年将是金融科技发展的新元年,当下金融机构最重要的就是做好资源整合,当自建成本最高,效果却不一定最好时,可以保持积极开放的态度,引入“外脑”和“外力”,通过先进实用的经验指导,并结合已经过市场检验的系统平台工具,将能多快好省地建立起适合自身的模型风险管理体系,从而获得模型的最大价值。

“作为国内模型风险管理的推动者和践行者,融慧金科在该领域已服务了众多国内外大型金融机构,在模型风险管理专业实践中所沉淀下来的理念和方法论也得到了市场的充分认可。”张凯表示。

01 模型风险「不容小觑」

随着以大数据、机器学习、深度学习为基础的人工智能技术在金融行业的深入应用,金融机构数字化转型也在快速推进。

纵观过去十年国内金融模型的发展,我们发现,从最初金融机构依赖规则作决策,到逐渐接纳模型,再到如今金融机构已经深刻认识到模型的重要性,并开始大规模开发模型并将其全面应用到自动化信贷业务全流程场景中。

据权威报告统计,全球金融机构使用的模型数量正以每年20%左右的速度增加。但这些模型在金融机构经营管理中的广泛应用,给金融机构带来显著效率和成本优势的同时,也极大地增加了金融机构对于模型风险管理的难度,使得模型风险也逐渐暴露。

张凯此前曾就职于美国运通及百度金融,参与从零到一组建风控团队,具有十余年国内外风险模型开发和模型风险管理的理念与实操经验。“如果基于有缺陷或误用的模型输出进行决策将会带来不可估量的损失”,他强调,全球因模型风险造成不良后果的案例比比皆是:次贷危机期间,因模型对市场波动性做出的假设没有被及时调整,最终引发金融危机;2012年摩根大通(JP Morgan Chase)因一个错误的VaR模型导致了高达62亿美元的交易损失。

通过这些事件,我们不难看出,模型可以是高效解决业务痛点的“天使”,也可能成为反噬业务的“恶魔”。“如何驾驭模型,如何建立一个完善的模型风险管理体系,发挥出模型最有效的价值,也成为近几年监管和各大金融机构高度关注的一个重要议题。”张凯称。

02 风险模型「监管趋严」

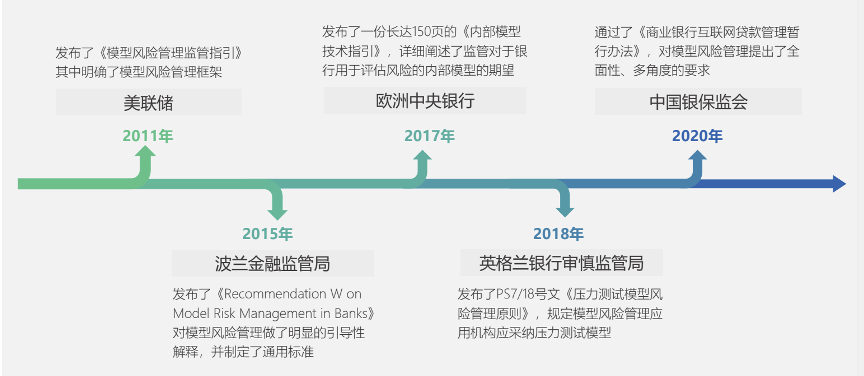

回顾模型风险管理在监管层面的历史,最早是美联储于2011年发布的《模型风险管理监管指引(SR11-7)》,它被认为是模型风险管理的里程碑,除了明确定义了模型风险管理外,还提出了组织结构、政策、程序、实践、标准等多方面的指导原则,逐步发展成为行业标杆性监管文件。

紧接着,欧洲的银行监管机构也陆续发布了系列模型风险管理相关指导文件。例如,欧洲中央银行于2018年发布《欧洲中央银行内部模型指南》,规定了模型风险管理的标准。同年4月,英国英格兰银行审慎监管局发布《压力测试模型风险管理原则》,规定了识别和管控压力测试模型风险的政策和流程。

而在国内,除了巴塞尔新资本协议、IFRS 9和一些特定领域法规外,模型风险管理并没有专门的规范。直到2020年7月,中国保监会正式发布《商业银行互联网贷款管理暂行办法》,这是国内银行监管制度文件中首次涉及对模型管理的要求,其中第三十七至四十二条,分别对风险模型管理流程、风险模型开发测试、风险模型评审、风险模型监测、风险模型退出、模型记录等提出了要求。同时,办法还给出了两年过渡期,即2022年7月过渡期结束(即实质生效)。

“相比国外在模型风险管理体系的建设,国内起步相对较晚”,张凯指出,目前国内金融机构对模型风险管理的理念和体系搭建正逐步成熟与完善,但对于大多数中小型金融机构来说,我们发现他们在实际落地过程中,可能对模型风险管理框架如何搭建,内部政策体系如何建立,对模型影响力如何进行评价,自动化解决模型风险管理问题应部署哪些系统工具等,还没有完全的体系化的认知。

就实践而言,模型风险管理体系的建立和完善会是一场深刻变革,需要从组织架构、制度、流程、合规和工具等方面进行重塑。张凯认为,金融机构如果能够获得外部力量的输入,多快好省地完成模型风险管理体系的搭建,不仅能更好预防越来越多模型风险带来的影响,还将跑赢越多越高昂的模型风险管理成本,进而实现兼顾成本、效率和效果,达到“最优平衡”。

03 模型风险管理「最佳实践」

“甲方优势”和“复合基因”赋予了融慧金科“厚积薄发”的底气。

张凯表示,得益于美国运通全球十几年、国内头部互联网平台从零到一,以及赋能百余家金融机构风险模型和管理的方法论与实操经验,融慧咨询携手中关村互联网金融研究院共同发布了《大数据时代下模型风险管理最佳实践白皮书》,在深入梳理国内外模型风险监管历史的背景下,系统地总结了模型风险对金融机构的意义与影响、模型风险管理的构建与实践以及模型风险管理的落地挑战等。

张凯进一步指出,企业级模型风险管理框架和体系搭建包括三个核心层面:一是政策和流程层,以三道防线为核心的基本组织架构,覆盖全行模型风险管理的方针政策和模型生命周期相关的规范,呼应监管文件中对于模型风险管理的各项要求,可以为模型带来有效审查与质疑;

二是分析和验证层,针对模型的全生命周期管理,设计了从模型需求、模型设计、模型开发、模型验证、模型评审、模型部署、模型投产、模型监控到模型退出等九个阶段,其中还包含模型验证方法论操作手册以及模型相关的指标体系等,能够对模型健康的可持续性提供有力保证。

三是系统层,通过模型全生命周期管理平台、模型风险监控平台、模型资产管理平台等系统工具,实现对于模型风险管理的落地实践。

此外,他还提到,通过定量指标和定性指标可以对每个模型进行影响力等级评估。“不管行方有1000个模型还是100个模型,这套方法论都适用。”

张凯表示,通过模型影响力评级可以很好的把控模型风险管理中模型开发、验证和监控的强度以及资源分配。“因为行方的资源是有限的,我们要把资源集中在高影响力评级模型上。”

通过对模型风险管理最佳实践的探索,一个成熟的模型风险管理体系能够带来的价值不言而喻。在如今的后疫情时代,积极的模型风险管理不仅是监管的重点,更是金融机构在动荡环境下让金融科技赋能实际业务的根基。

为了管理利润和资本,迎接监管挑战,头部金融机构正在向建立一个全方位稳健的模型风险管理体系进发,中小型金融机构更要迎头赶上,取得战略优势,快速占领模型风险管理的一席之地。

目前,融慧金科的风控咨询业务市场规模正持续增长,同时,随着更多优秀的科技人才加入,融慧金科无论是在新技术的掌握上,还是在包括模型风险管理在内的咨询业务模式上都将不断实现质的飞跃。从站上赛道到起跑,在张凯的未来构想中,融慧咨询要在五年内成为中国的NO.1,成为拥有甲方风控基因,能落地,并为结果负责的一站式专业风险咨询团队。