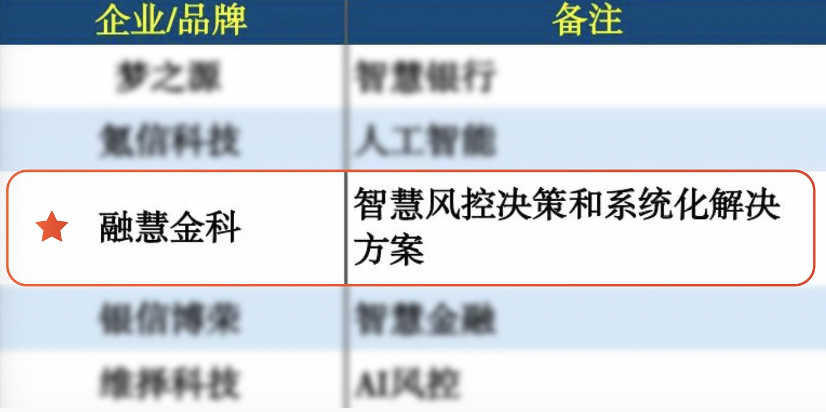

近日,德本咨询、eNet研究院、《互联网周刊》联合发布了“2022未来银行科技服务商100强”榜单,融慧金科凭借优质的产品服务、创新的数字化解决方案以及良好的客户口碑,荣登榜单。

“未来银行科技服务商100强”榜单,主要关注长期助力银行业数字化建设的服务商,重点考察企业的金融科技实力、高效服务能力及既有合作案例成果等。2022年伊始,央行印发的《金融科技发展规划(2022-2025年)》中指出,“以加快金融机构数字化转型、强化金融科技审慎监管为主线,将数字元素注入金融服务全流程,将数字思维贯穿业务运营全链条,注重金融创新的科技驱动和数据赋能,推动我国金融科技从‘立柱架梁’全面迈入‘积厚成势’新阶段。”

作为中国金融业的中坚力量,各大银行的数字化转型进程不断升级加速。然而,在新监管、新模式、新趋势下,行业“马太效应”渐显,如何利用和重整现有优势资源,在金融科技新局面下赢得更大的市场,以及如何进一步加深自身在数字化方面的护城河,将成为未来能否成为具有竞争力的银行的重要一环。

为适应金融数字化转型战略,融慧金科紧跟国家发展战略步伐,秉承合规理念,持续加强在大数据、人工智能等领域的研发投入,旨在以专家级风控咨询服务及数字化解决方案帮助银行机构“多快好省”地实现自主风控和自营业务能力建设“从0到1、从1到N”的跨越式发展。就实践而言,通过与融慧金科的深度合作,众多银行等持牌金融机构已经建立起强大的数字化服务能力,部分银行甚至已开始对外输出自身的金融科技能力,赋能中小金融机构提升零售信贷业务自主风控能力。

就在前不久,融慧金科与某头部城商行合作落地的模型验证及管理咨询项目,有效帮助该行实现防范模型风险、赋能业务的建设目标,全面满足金融监管对于模型风险管理方面的严格要求:行方搭建了一整套企业级模型风险管理体系框架,帮助管理者在复杂的系统中形成全局视野和有效决策抓手,在提升模型资产的开发、实施和使用效率的同时,能够让管理者更充分理解模型局限性和结果多样性,更全面对全行级模型风险管理政策进行把控,并以智能化、自动化的方式实施到每个环节。

还有,某直销银行为解决二代征信报告使用中存在的征信指标开发部署周期长、报告分析整理时间和人力成本较高、所需衍生变量难以系统性生成等难点,最大化减少人力、时间、研发资源等成本投入,经过内部层层审议,最终引入融慧金科征信指标管理平台,实现对衍生变量的自主查询、灵活配置和管理等。该平台自实施上线以来,系统运行稳定,极大扩充了行方的衍生变量库,同时变量应用效果显著,远超客户目标预期。融慧金科专家团队始终保持诚挚负责的态度,快速响应行方需求,无论是到行方职场还是线上远程支持,凭借专业、高效、细致的服务得到了行方充分肯定。

这些案例仅是融慧金科深度赋能银行等持牌金融机构的缩影。作为金融数字化转型的积极推动者,融慧金科已形成一站式专业的定制化风控服务,包括AI产品、定制化风控服务、数字化转型服务、小微解决方案等,全面契合了银行等持牌金融机构迫切的数字化转型需求。

未来,融慧金科将与银行等持牌金融机构在技术、资源和服务等层面保持开放合作,努力构建开放创新的金融科技生态圈,为金融业数字经济长期建设贡献更多力量。与此同时,随着标杆案例的不断落地,融慧金科也将越来越懂得持牌金融机构的需求,逐渐成长为金融行业最值得长期信赖的、有价值的科技公司。